Page 25 - MFB22TOM3OK

P. 25

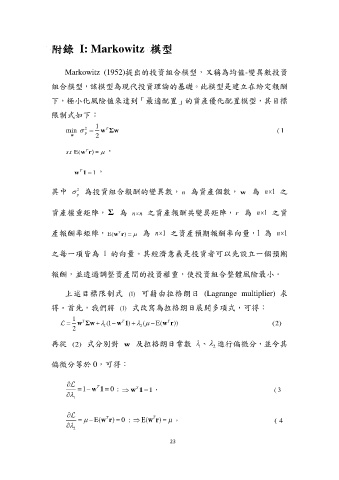

附錄 I: Markowitz 模型

Markowitz (1952)提出的投資組合模型,又稱為均值-變異數投資

組合模型,該模型為現代投資理論的基礎。此模型是建立在給定報酬

下,極小化風險值來達到「最適配置」的資產優化配置模型,其目標

限制式如下:

1

T

min w Σw ( 1 )

2

w p 2

. E(w r)= ,

s t T

T

w 1 1,

1

2

其中 為投資組合報酬的變異數, n 為資產個數, w 為 n 之

p

1

資產權重矩陣, Σ 為 n n 之資產報酬共變異矩陣,r 為 n 之資

1

T

產報酬率矩陣,E(w r ) 為 n 之資產預期報酬率向量,1 為 n 1

之每一項皆為 1 的向量。其經濟意義是投資者可以先設立一個預期

報酬,並透過調整資產間的投資權重,使投資組合整體風險最小。

上述目標限制式 (1) 可藉由拉格朗日 (Lagrange multiplier) 求

得。首先,我們將 (1) 式改寫為拉格朗日展開多項式,可得:

1

T

T

w Σ + 1 (1 w 1 ) 2 ( E(w T r )) (2)

w

2

再從 (2) 式分別對 w 及拉格朗日常數 、 進行偏微分,並令其

2

1

偏微分等於 0,可得:

T T

1 w 1 0 ; w 1 1, ( 3 )

1

T ) 0 ; E(w r

T

E(w r ) , ( 4 )

2

23