Page 16 - 국세청 학자금상환 관리자용 업무매뉴얼 v10

P. 16

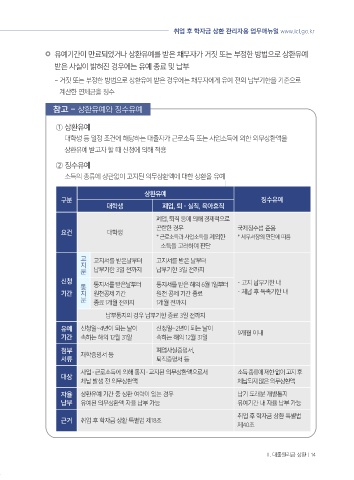

3. 원천공제 방식에 의한 상환

1) 원천공제 개요

채무자가 자신의 의무상환액을 직접 납부하지 아니하고 채무자에게 급여 등을 지급하는

고용주가 그 급여 등을 지급하는 때에 의무상환액을 공제하여 납부하는 제도

- 채무자의 전년 소득을 기준으로 1년간(7월∼다음해 6월)* 상환하여야 할 의무상환액을 계산하여

채무자 및 고용주에게 통지하면, 고용주(원천공제의무자)가 매월 급여 지급 시 의무상환액의 1/12씩

원천공제하여 신고·납부하는 방식

* 2018년 귀속 의무상환액 원천공제기간 : 2019. 7. 1.~2020. 6. 30.

연간 원천공제 업무 흐름도

다음해

4월 5월 6월 7월 9월

원천공제통지 채무자에게 · 원천공제의무자에게 원천공제통지 원천공제 개시 연간 의무상환액 정산

대상자 선정 원천공제 통지 (선납한 채무자의 고용주는 제외) (7월~다음해 6월)

(전년소득 기준) (선납 안내) · 납부통지서 발송

(원천공제의무자 없는 채무자)

퇴직 등의 사유로 고용주가 없는 채무자에게는 1년분 의무상환액을 직접 납부하도록 납부 통지서를 발송

- 채무자는 납부통지서에 기재된 가상계좌로 원천공제기간 종료일(원천공제 통지연도 다음해 6월 30일)까지 납부

2) 원천공제 대상 의무상환액

근로소득, 연말정산 사업소득, 연금소득

1)

{(소득금액 - 상환기준소득) × 20%} - 전년도 자발적 상환액 2)

1) 전년도 자발적 상환액 차감 전 의무상환액이 36만원 미만인 경우 '최소부담의무상환액' 36만원 적용

(36만원에서 자발적 상환액을 차감)

2) 전년도 자발적 상환액은 근로소득 및 사업소득으로 인한 의무상환액을 한도로 차감

퇴직소득

퇴직소득금액 × 20%

- 단, 퇴직소득금액이 1천만원을 초과하는 경우에만 전액 원천공제

* 1천만원 초과분이 아닌 퇴직소득금액의 20%임

15 | 국세청 학자금상환과