Page 24 - Conducteur de formation_FM_Neat

P. 24

Fiscalité marocaine

Brevet Bancaire Métiers – Chargé de clientèle Conducteur de Formation

4- Règlement d’un ordre de dépense (OD) de 550.00 Dhs au fleuriste.

Le fleuriste n’est pas un producteur fiscal et ne peut prétendre à la facturation de TVA pour

qu’elle soit récupérable sachant que la dépense n’est pas liée à l’exploitation et l’ordre de

dépense est un justificatif produit par la banque elle-même.

5- Déblocage d’une retenue de garantie au profit d’un promoteur immobilier de 48 000,00 TTC.

Le déblocage de la retenue de garantie est traduit par un décaissement en faveur du promoteur

consiste par là ; le fait générateur donnant droit à récupération de TVA sachant que ladite

retenue est à ajouter au prix de revient du projet immobilier d’une agence liée à l’exploitation.

TVA à récupérer = (48 000 / 1,20) x 20% x 80% = 6 400 Dhs

6- Règlement tardif d’une facture relative à l’acquisition de 03/06/2017. Montant HT

10 000,00 Dhs, 2 000,00 Dhs de TVA

Les bureaux font partie des immobilisations installées à l’agence, donc liée à l’exploitation

ouvrant ainsi droit à déduction en matière de TVA

TVA à déduire = 2 000 x 80% = 1 600 Dhs

7- Versement en espèce, un montant de 36.000,00 Dhs dont la TVA 6 000,00 Dhs en faveur

d’un fournisseur de papier.

D’après la règlementation fiscale : un règlement dont une dépense dépasse 10 000 Dhs doit

être obligatoirement réglée par chèque barré non endossable, par virement ou par procède

magnétique à défaut de quoi la TVA n’est récupérable que dans la limite de 50%.

TVA à récupérer= (6000 x 50%) x 80%= 2 400 Dhs

8- Règlement d’une facture à un restaurateur externe à l’occasion d’une réception d’un client

de 13 200 TTC (taux de TVA de 10%).

D’après la règlementation fiscale les frais de réception n’ouvrent pas droit à déduction en

matière de TVA.

9- Règlement tardif d’une facture datée du 24/09/2013 relative à l’entretien d’une imprimante

7 800 Dhs (Taux de TVA 20%).

Rappelons que la prescription fiscale est quadriennale ; la TVA concerne 2013 (année

prescrite) fiscalement et la TVA afférente à cette opération n’est plus récupérable si elle n’est

pas comptabilisée.

10- Achat d’un téléviseur à un client important 6 000,00 Dhs (TTC).

Dépense qualifiée d’une libéralité ne donne pas droit à la récupération de la TVA.

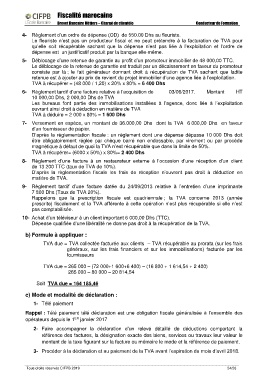

b) Formule à appliquer :

TVA due = TVA collectée facturée aux clients – TVA récupérable au prorata (sur les frais

généraux, sur les frais financiers et sur les immobilisations) facturée par les

fournisseurs

TVA due = 265 000 – (72 000+1 600+6 400) – (16 800 + 1 614,54 + 2 400)

265 000 – 80 000 – 20 814,54

Soit TVA due = 164 185,46

c) Mode et modalité de déclaration :

1- Télé paiement

Rappel : Télé paiement télé déclaration est une obligation fiscale généralisée à l’ensemble des

opérateurs depuis le 1 janvier 2017

ER

2- Faire accompagner la déclaration d’un relevé détaillé de déductions comportant la

référence des factures, la désignation exacte des biens, services ou travaux leur valeur le

montant de la taxe figurant sur la facture ou mémoire le mode et la référence de paiement.

3- Procéder à la déclaration et au paiement de la TVA avant l’expiration du mois d’avril 2018.

Tous droits réservés CIFPB 2019 24/26